Átírja a piaci versenyt a kínai autóipar előretörése, változnak a fogyasztói elvárások, a döntéshozók pedig a következő években is nehézségekre számítanak a nyersanyag-ellátásban. Egyebek mellett ezt állapítja meg az autóipari vezetők körében a KPMG által elvégzett felmérés, a 24. Annual Global Automotive Executive Survey. Az e-autózási piacon vegyesek a várakozások: egyre nőhet az ilyen járművek aránya, gyártásuk azonban még hat évig drágább lehet, mint a hagyományos kocsiké – véli a megkérdezettek többsége. A KPMG szerint a beszállítók felől érkező kezdeményezések egyre fontosabbak a versenyképesség fenntartásához, de a gyártók számítanak rájuk olyan lépéseknél is, mint például az új fogyasztói igények feltárása és kiszolgálása, vagy a kutatás-fejlesztésre szánt források ügyes csoportosítása.

Az autóiparban ma nagyobb az izgalom, mint az iparág kezdeti évei óta bármikor. Ebben az autógyártók számára sorsdöntő időszakban készítették a KPMG 24. Annual Global Automotive Executive Survey-t. Az új hajtásláncok, az önvezető technológia, az új módszerek és az ügyfelek egyre változó elvárásai gyökeres átalakulást eredményeznek az autók gyártásában, értékesítésében, szervizelésében. A gyártók nemcsak az elektromos autók, hanem a hibrid technológiák, a hidrogén üzemanyagcellák és az alternatív üzemanyagok terén is szerteágazó K+F-tevékenységet folytatnak, ugyanakkor nyitottan a beszállítók és azok kutatási központjai felől érkező ötletekre is. „Az üzleti lehetőségek még soha nem tűntek ilyen kecsegtetőnek – ez a gyors innováció, a nehéz döntések és a nagy kockázatok időszaka, ugyanakkor nem garantált a siker, lesznek szomorú vesztesei is a változásoknak” – mondja Dr. Rédei Attila, a KPMG Magyarország menedzsere.

A KPMG három éve már felvázolta az elektromos járművek piacának fejlődésében rejlő kihívásokat és lehetőségeket. Akkor még az elemzők előrejelzései is eltértek egymástól azzal kapcsolatban, hogy az elektromos autók milyen gyorsan nyomulnak majd be a globális piacokra. Az ezt övező várakozásokkal kapcsolatban a KPMG előző éves felmérésében még mindig nagy mértékben különbözött a megkérdezett vezetők véleménye. A legutóbbi kutatás, a 24. Annual Global Automotive Executive Survey azonban azt mutatja, hogy az iparág egyre józanabbul ítéli meg a piaci kilátásokat. A felmérés 30 országban, több mint 1000 vezető megkérdezésével készült.

Az iparág több mint félbillió dollárt fordított az elektromos autókra való átállásra, és most arra kíváncsi, hogy a vállalatok mikor látják a befektetés megtérülését. A KPMG felmérése részletesen megvizsgálja, hogyan változott a vezetők véleménye, és megmutatja azokat az aggodalmakat is, amelyek óvatosabbá teszik a globális autóipari vezetőket.

Csökkenő bizalom a szektor nyereségének növekedését illetően

A KPMG friss felmérése szerint az autóipari vezetők – főként a világgazdasággal és a növekvő költségekkel kapcsolatos aggodalmak miatt – világszerte kevésbé bíznak abban, hogy a szektor nyeresége a következő öt évben komolyabban növekedhet. A megkérdezett japán vezetők körében például 32 százalékról 10 százalékra esett a rendkívül bizakodók aránya. Nyugat-Európában 31 százalékról 24 százalékra, az Egyesült Államokban pedig 48 százalékról 43 százalékra csökkent ez az arány. Növekedést e tekintetben egyedül Kínában mértek, mégpedig 28-ról 36 százalékra. A beszállítók körében ez a megingathatatlan bizalom globálisan 56 százalékról 23 százalékra csökkent.A KPMG felmérése szerint a gyártók több mint kétharmada 5-10 százalékos áremelkedésre számít 2024-ben. A független kereskedők még valószínűbbnek tartanak egy ekkora drágulást. Tekintettel azonban a közelmúltbeli árcsökkenésekre és az új modellek nagy számára, ezeket az áremeléseket a vártnál nehezebb lesz elérni. Emellett a magasabb költségszint alacsonyabb eladási volumenekkel párosulhat.

Kulcsfontosságú megkülönböztető tényező lehet az ügyfélélmény

A műszaki teljesítmény (lóerő, hatótáv, fogyasztás) továbbra is a legfontosabb értékesítési szempont. A megváltozott fogyasztói elvárások következtében azonban a jármű teljesítménye és megbízhatósága mellett szignifikáns vásárlói mérlegelési szemponttá vált a fogyasztói élmény, a felmérés szerint ez már a második helyen szerepel. A zökkenőmentes ügyfélélményre helyezett hangsúly az autó megvásárlásától kezdve a benne lévő szoftverig terjed, utóbbi azonban nagy kihívást jelent a gyártók számára. Az autó hardvere általában megbízható, a szoftver kevésbé. A szoftveresen definiált jármű lehetőséget kínál mindenféle vezetői alkalmazás biztosítására. A fogyasztók azonban valószínűleg nem fognak szoftver-előfizetésre szerződni, ha a termékek nem meggyőzőek.

Itt felmerül a kiberbiztonság kérdése is, a széles körben nyilvánosságra került jogsértések ugyanis aggodalmat keltettek ezzel kapcsolatban. A kutatás szerint a vezetők még mindig – és talán túlságosan is – bíznak abban, hogy az autógyártók garantálják a megfelelő kiberbiztonságot és az ügyféladatok védelmét.

Vegyes e-autózási piaci várakozások

Amikor a KPMG három éve azt kérdezte, vajon mekkora részesedést érhetnek el az éves eladásokból 2030-ban az elektromos autók, a válaszok egy igen tág tartományban, 20 és 80 százalék között mozogtak. Mostanra ez a sáv szűkült, ami a realisztikusabb megközelítés jele lehet. A penetrációra vonatkozó becslések átlaga eközben emelkedett a legutóbbi felmérésben, a döntéshozók egyre nagyobb arányú e-autó részesedést várnak. Nyugat-Európában például a válaszadók tavalyi becslése szerint az akkumulátoros (teljesen elektromos és plugin hibrid) elektromos járművek 2030-ban az eladások 24 százalékát teszik majd ki; az idei becslés már 30 százalék volt. Az Egyesült Államokban 29-ről 33 százalékra, Kínában pedig 24-ről 36 százalékra ugrott ez az arány.

A paritás ugyanakkor még messze lehet. Azzal kapcsolatban, hogy az elektromos autók a támogatásokat nem számítva milyen hamar érhetik el a hagyományos autókkal való költségparitást, a vezetők most kevésbé voltak optimisták, mint korábban. Az előző felmérésben a vezetők 70 százaléka mondta azt, hogy 2030-ra paritást vár. A legutóbbi felmérésben 66 százalékuk tartotta valószínűnek, hogy az e-autógyártás költségszintje a hagyományos autóké felett marad. Ha csak Kínát nézzük, ott teljesen más a helyzet: a döntéshozók 87 százaléka várja 2030-ra a paritást a tavalyi 71 százalékkal szemben.

Annak ellenére, hogy a bevált márkák rengeteg új modellel jelentkeznek, a válaszadók továbbra is arra számítanak, hogy a Tesla marad a csúcson. Több európai vezető jósolta azt, hogy a Tesla 2030-ig az élen marad, és kevesebben számítanak arra, hogy a BMW és az Audi dominál majd a piacon. A kínai autóipar előretörése azonban alapjaiban írhatja át a versenyt, az amerikai, japán és nyugat-európai gyártók egyre erősödő kínai versenytársakkal szembesülnek.

Ellátási láncok – Kína kevésbé aggódik

Az ellátási láncokban az elmúlt néhány évben tapasztalt zavarok miatt a vállalatok számos stratégiát alkalmaznak az ellenálló képesség kiépítésére. Ennek is köszönhetően a helyzet sokkal jobb, mint két éve. A globális aggodalmak azonban nem szűntek meg. Az autóipari döntéshozók a következő öt évben még számítanak bizonytalanságokra az ellátási-láncban, és úgy vélik, számos nyersanyag esetében ellátási nehézségekre kell készülni. A KPMG felmérése szerint a válaszadók 45 százaléka (Kínán kívül) nagyon vagy rendkívül aggódott a lítiumhoz, kobalthoz és más akkumulátor-összetevőkhöz való hozzáférés miatt. A tavalyi arány 78 százalék volt.

A kínai autóipari döntéshozók ugyanakkor pozitívabban látják az alapanyag-ellátási piacot. Ők lényegesen kevésbé idegesek az ellátás folyamatossága kapcsán, mindössze 28 százalék aggódik nagyon vagy rendkívüli mértékben például a lítium- és más kritikus akkumulátor-összetevőkkel való ellátottság miatt. Ennek oka valószínűleg az, hogy a kulcsfontosságú, különösen az elektromos autók akkumulátoraihoz és alkatrészeihez szükséges nyersanyagok kínálatát éppen Kína határozza meg.

Milyen válaszokat adhatunk a kihívásokra?

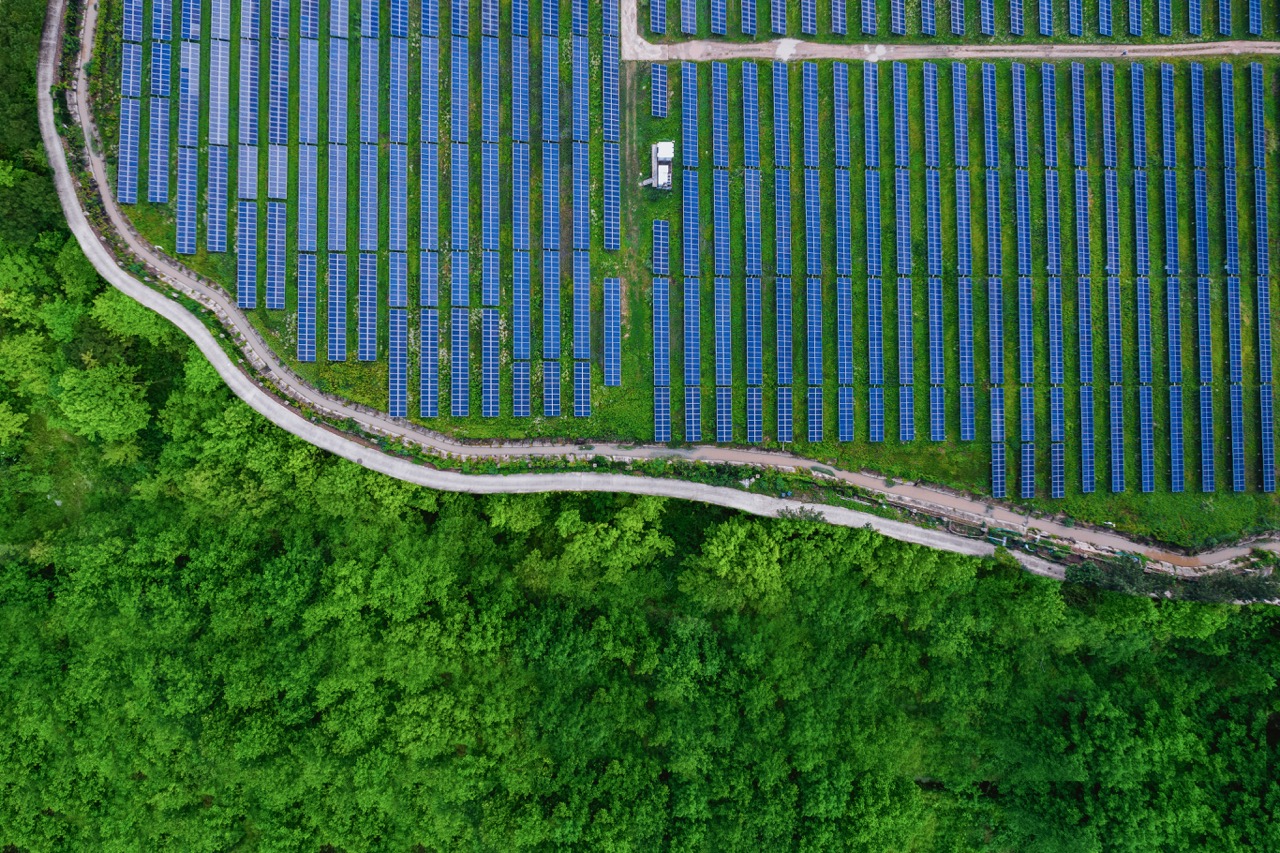

Az új hajtásláncok, az autók építésének új módszerei és az ügyfelek új elvárásai messzemenő átalakulást eredményeznek. A fogyasztók egyre többféle vásárlási lehetőséggel rendelkeznek, miközben a gyártók változatos K+F-tevékenységet folytatnak, nemcsak az elektromos autók, hanem a hibrid technológiák, a hidrogén üzemanyagcellák és az alternatív üzemanyagok terén is. Ugyanakkor a technológiai iparral való konvergencia csak gyorsulni fog. Ez a gyors innováció, a nagy fogadások és a nagy kockázatok időszaka. A sok kihívással és lehetőséggel szembesülve a vezetőknek át kell alakítaniuk a stratégiákat és cselekedniük kell. Az autóipar átalakulásának lesznek nyertesei és vesztesei is.

Szolgáljuk ki az új fogyasztói igényeket

A hagyományos autóipari gyártóknak és beszállítóiknak mindenképpen reflektálniuk kell a változó fogyasztói elvárásokra. A fogyasztók számára a legjobb élmények válnak elvárássá, ezért a mobilkommunikációs és szórakoztató funkciók autós környezetbe való átültetésének magas színvonalúnak kell lennie ahhoz, hogy az autógyártók hasznot tudjanak húzni ezekből az új bevételi forrásokból. „Szerencsés helyzetben van Magyarország, hogy az autóipari innovációkban számontartott magyar, illetve hazánkban is fejlesztőrészleget fenntartó nemzetközi szereplők olyan szakterületekre koncentrálnak, ami nem csak az elektromos autók versenyképességét határozza meg, hanem általában az egész autóiparban sztenderddé válhat” – mondja Dr. Rédei Attila.

Miközben az ügyfélélményt egyre fontosabbnak ismerik el, a márkaimázs jelentősége csökken. A fogyasztók már csak a hatodik legfontosabb tényezőnek tekintették ezt az előző évi harmadik hely után. A felmérés szerint nem csak maga a jármű, hanem az értéknövelt szoftveres szolgáltatások és az e-töltőhálózat is része a megváltozott fogyasztói elvárások kiszolgálásának. Az aktív vezetéstámogató rendszerek kapcsán egyre inkább az az igény, hogy ezek az alapfelszereltséghez tartozó, beépített funkciók legyenek, és ne valami olyan extra, amiért fizetniük kell. Az iparág azt is felismerte, hogy a fogyasztók elvárják, hogy online vásárolhassanak.

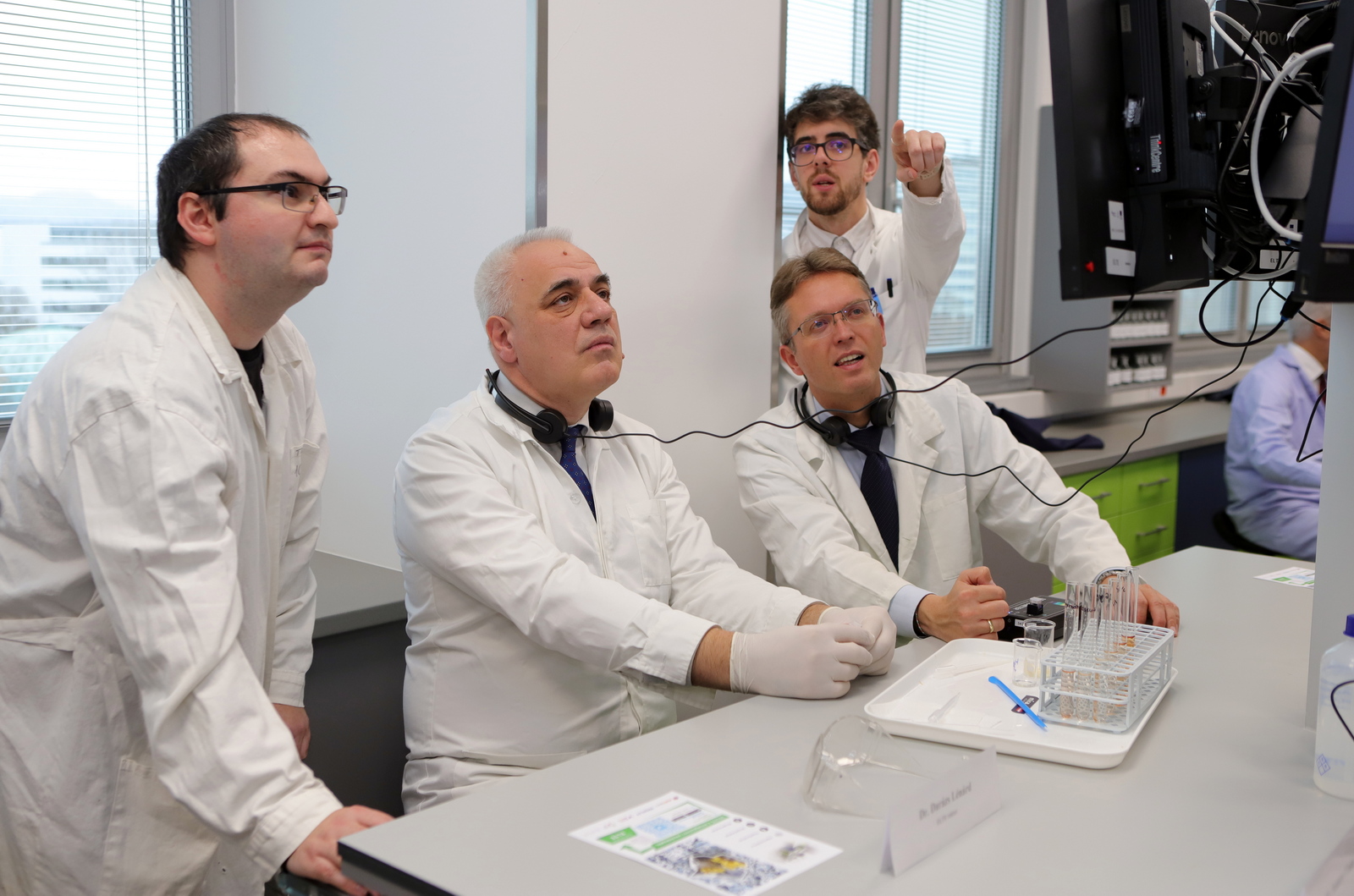

Használjuk okosan a mesterséges intelligenciát, találjuk meg a megfelelő szakembereket

A megváltozott piaci dinamikákra a kutatás-fejlesztési forrásallokációnak is reflektálnia kell. A mesterséges intelligencia szerepe robbanásszerűen növekszik. A KPMG szerint ez a technológia az autóipar gyakorlatilag minden területét érinteni fogja az autók tervezésétől, gyártásától kezdve az értékesítésükig és vezetésükig. Fontos kérdés tehát, hogy a cégnek elég átfogó és előretekintő-e az MI-stratégiája.

Az autógyártók a technológiák fejlesztése terén eddig inkább egyedül dolgoztak, gyakran nem túl látványos eredménnyel. Tekintettel a számtalan üzleti lehetőségre és a szaktudás korlátozott körére, az autógyáraknak nincs más választásuk, mint hogy kívülről keressék meg azokat az ötleteket és know-how-t, amelyekre szükségük van, hogy felturbózzák K+F tevékenységüket.

Kiszámítható költségszint, a változások rugalmas kezelése

Az autóipari vállalatoknak továbbra is rugalmasan kell kezelniük a folyamatos geopolitikai kihívásokat és a globális gazdaságban bekövetkező, az ellátási láncokat és a piacokat érintő változásokat. A megváltozott piaci környezetben azok az autóipar beszállítók érvényesülnek jobban, amelyek megbízhatóan és kiszámítható költségek mellett képesek gyártani. Erre az érintettek számos akcióval igyekeznek reflektálni. Az elmúlt néhány év zavarai után az ellátási lánc menedzsmentjében például a „just in time” helyett a „just in case” megoldások váltak az új normává.

Irányt mutatunk a világban – További friss híreket talál az eMentor.hu főoldalán! Kövesse a technológiai híreket és csatlakozzon hozzánk a Facebookon is!